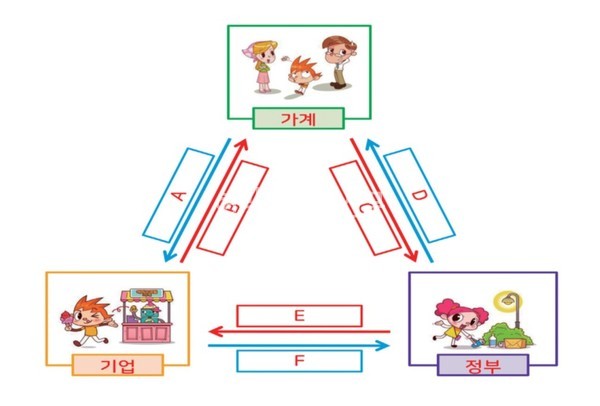

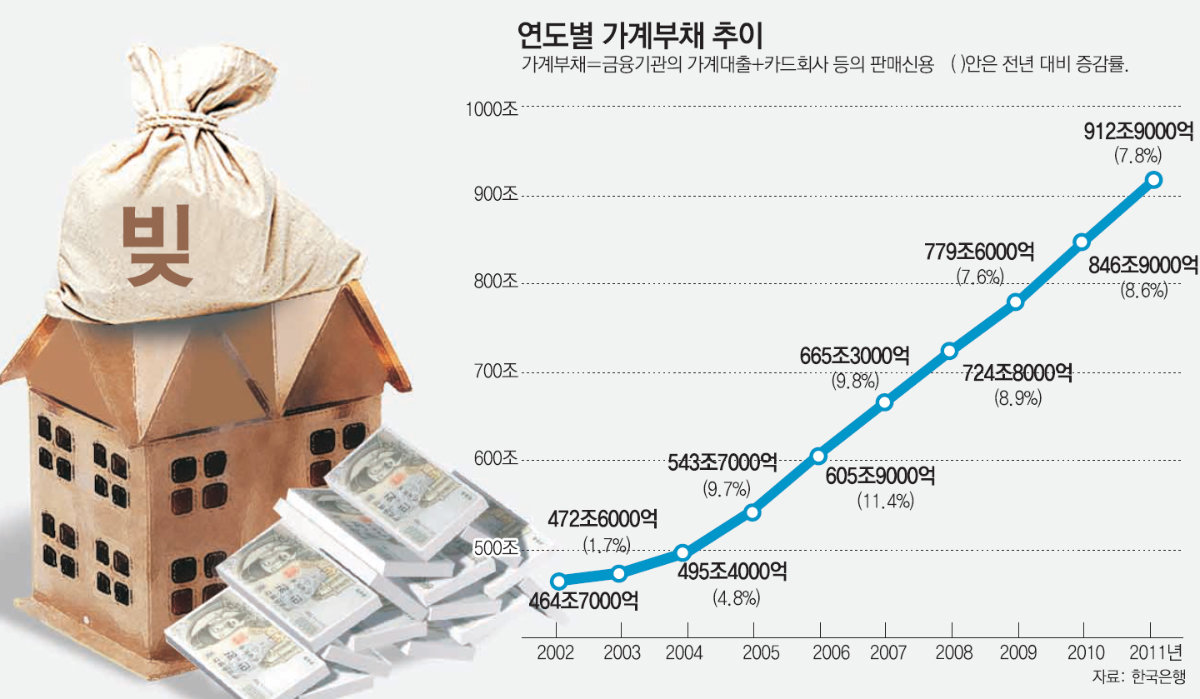

GDP 대비 가계대출 비율의 축소1) 버는 돈에 비해 빌리는 돈이 더 많다. 이자가 많이 나오다.솔직히 올해보다 내년이 나아질 거라고는 말하고 있어요. 하지만 세계 경제의 성장률보다는 낮아집니다.중국의 리오프닝에 기대를 하고 있는데, 자신들이 살기 바쁜 나라에 무엇을 기대하려고 하는지… 출처 : 한국은행

GDP 대비 가계부채 비율이 높다는 것은 그만큼 대출이 많다는 것입니다. 이게 한국의 아킬레스건이죠. 가계부채 줄여야 한다 잇단 결심비판 쏟아내는 한은(naver.com )

오랜만에 한은이 옳은 말을 하는 것 같은데요. 왜 그럴까요? 금리를 올리지 못하고 계속 동결로 향하자 한은도 눈치를 보고 있는지… 너무 급하면 다 망하니 부동산이 큰 원인이다. https://blog.naver.com/kjm2336/223121733187

부동산 자산 비율과 소비 위축 부동산 자산 비율과 소비 위축 [투자자를 위한 경제학] 2023년 경제 키워드 10개 (1) 미국의 초과저축(Exc…blog.naver.com

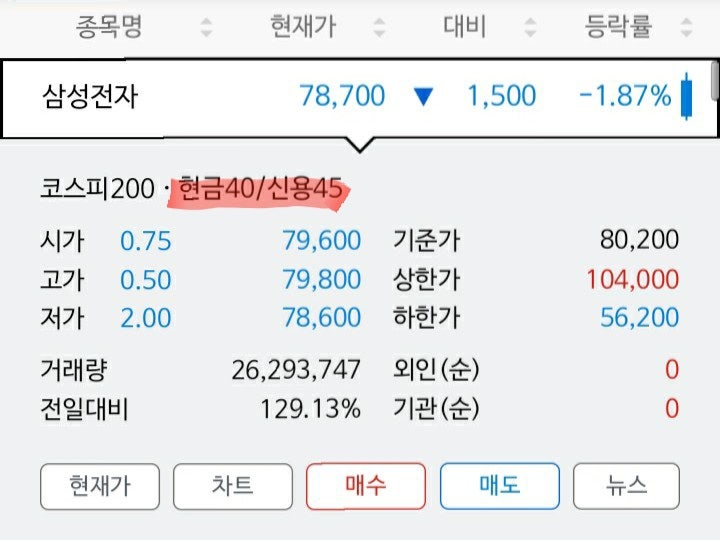

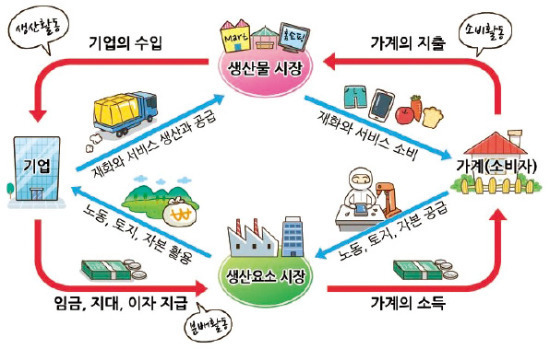

이 전 글을 쓸 때 이는 한국인이라면 누구나 알고 있는 사실이에요.가계 자산 중 부동산 자산 비율이 높다는 것입니다.이는 강남에서 서초 등 특급 지역의 부동산을 소유한 돈 많은 사람은 관계 없지만 내가 자산이 100억이라고 하면서도 부채가 99억의 분들은 문제죠.이자만 내야 한다면 역전세와 매매가가 때에 큰 어려움을 경험할 소지가 큽니다.비유를 그러라는 것입니다.간단히 말하면 부동산 자산 비중이 높은 만큼 길게 갖고 가려고 하는 특성으로 대출이 많은 것은 어쩔 수 없어요.이에 따라서 올린 가격 앞에 분양도 받아 보고 낡은 주택도 인수하려는 것이고 또 대출을 받아야 합니다.이는 사회 구조적으로 바뀌기 어려운 것입니다.3)한국 은행이 시장 논리를 바꿀 수 없는 한일 은행이 이번 경고성 댓글을 날린다는 것은 나라를 사랑하는 마음인 것으로 물가 안정에 힘써야 하는 곳에서 가계 대출 문제를 가지고 이제야 데 지렛대라고 합니다.특례 포굼쟈리로ー은은 국가에서 부동산 시장이 무너지는 것을 막으려는 것입니다.80% 쓰는 수행되었다고 하면, 그 다음은 어떻게 될지 모르겠네요.결론적으로 이제야 앞뒤가 안 맞는 형식이므로 한은이 부동산 시장을 걱정하는 것은 좋지만, 판도를 뒤집기에는 어렵다는 사실입니다.(물론 상승 논리로 말해서는 않습니다.결국 순리대로 가야 할 일을..경제 성장률이 늦어지고 있다는 것은 이제 금리 인하의 이야기가 나올텐데.아마도 한은이 지금 저런 말을 하는 것은 금리 인하의 이야기도 꺼내지 말라는 신호를 시장에 보낸 것이므로 그것을 아는 사람이 얼마나 있을지 모르겠군요.어차피 금리 인하는 가능합니다.다만 명분이지요.GDP성장률이 급격히 떨어질 시기에 서서히 언급될 것입니다.지금은 하반기부터 경제 상황이 좋아진다는 부총리의 꿈 같은 희망 고문에 설레는 금리 인하는 도대체 뭐가 뭔지 모르겠어요.가계 부채의 이야기는 내가 오래 전부터 듣던 말이라서 그런 것 같습니다.인터넷 기사를 쓰는 것이 없어서, 경제란에는 그만큼 쓰는 것입니다.오히려#금리의 역습과 같은 책 이야기에서 경제의 역사 공부의 글에서도 많이 보고 싶습니다만.경제 규모가 커진 상황에서 가계 부채가 늘어나는 것 아닐까 합니다.5)결론은 부동산이야… 그렇긴금융 교육을 전담시키고 주식 투자를 잘 하려면 돈이라도 벌죠?한은도 사지 않고 손해 보는 돈 투자.이거 누가 할까요?오로지 부동산만 때리고 호령하다 대한민국 사람들..혹시 평소 은행권의 직원들과 친한 분들 계십니까?금융 공부가 잘 풀리네요.그렇네요。평생가 한채 살려고 노력하는 것은 좋지만 너무 많이 올랐습니다.그것을 통제한다고요?재테크 투자 방식이 바뀌어 아이들에게 부동산 투자를 가르치는 것이 아니라 주식, 금융 등 경제 교육을 시키는 것이 옳은 것 같지만…멉니다.멉니다. 이 레퍼토리는 아마 내가 저승에 가는 길도 듣는 이야기예요.어쨌든 과도기적인 입장에서 보면 지금 꿈틀대는 부동산 시장의 조금은 다시 밀어 줘야 한다는 것입니다.앞으로#각자 그림생#공부 열심히 하지 않으면 안 됩니다.아니면 복잡한 투자 환경에서 시스템 구축 재테크는 낙동강의 오리알 신세 됩니다.즉 부동산 투자가 줄지 않는 이상#GDP대비#가계 부채 비율 축소는 어처구니가 없습니다.